国民健康保険税の概要と算定方法〈令和7年度税率等改正〉

国民健康保険税の税率等

国民健康保険税は、地方税法に基づき、世帯ごとにその世帯に属する被保険者につき算定した次の3つの課税額の合算額です。

- 基礎課税額

- 後期高齢者支援金等課税額

- 介護納付金課税額<40歳以上65歳未満の人のみ>

それぞれの課税額は、次の3つの税率等から算定することになっており、愛知県が示した標準保険税率を参考に、各市町村が保険税率(額)を決定します。

- 所得割額(被保険者の所得の合計金額から計算)

- 均等割額(被保険者の人数に応じて計算)

- 平等割額(世帯ごとに一定額を負担)

令和7年度国民健康保険税の税率等

令和7年度の国民健康保険税の税率等を改正しました。

| 基礎課税額(医療分) |

後期高齢者支援金等 課税額 |

介護納付金課税額 <40歳以上65歳未満> |

|

|---|---|---|---|

| 所得割額 | 課税所得額×7.06/100 | 課税所得額×2.58/100 | 課税所得額×2.32/100 |

|

均等割額 |

31,400円×被保険者数 | 11,000円×被保険者数 | 11,800円×被保険者数 |

| 平等割額 | 20,700円 | 6,900円 | 5,700円 |

- 所得割額の「課税所得額」とは「総所得金額等-基礎控除額《注釈》」のこと。世帯の被保険者のなかで所得のある方の課税所得額を合計して税率を乗じます。

- 《注釈》基礎控除額は、前年の合計所得金額に応じて減少します。合計所得金額が2,400万円以下の場合は基礎控除額43万円。2,400万円を超え2,450万円以下の場合は29万円。2,450万円を超え2,500万円以下の場合は15万円。2,500万円を超える場合は0円です。

- 均等割額は被保険者1人あたりにかかる金額ですが、未就学児(6歳に達する日以後の最初の3月31日まで)は2分の1軽減されます。

| 基礎課税額(医療分) |

後期高齢者支援金等 課税額 |

介護納付金課税額 <40歳以上65歳未満> |

|

|---|---|---|---|

| 所得割額 | 課税所得額×6.25/100 | 課税所得額×2.21/100 | 課税所得額×2.11/100 |

|

均等割額 |

29,300円×被保険者数 | 7,800円×被保険者数 | 11,800円×被保険者数 |

| 平等割額 | 20,000円 | 5,700円 | 4,800円 |

課税限度額

課税限度額とは、世帯単位で課税される税額の上限のことで、基礎課税額、後期高齢者支援金等課税額、介護納付金課税額それぞれに定められています。

| 基礎課税額 | 後期高齢者支援金等課税額 | 介護納付金課税額 |

|---|---|---|

| 65万円 | 24万円 | 17万円 |

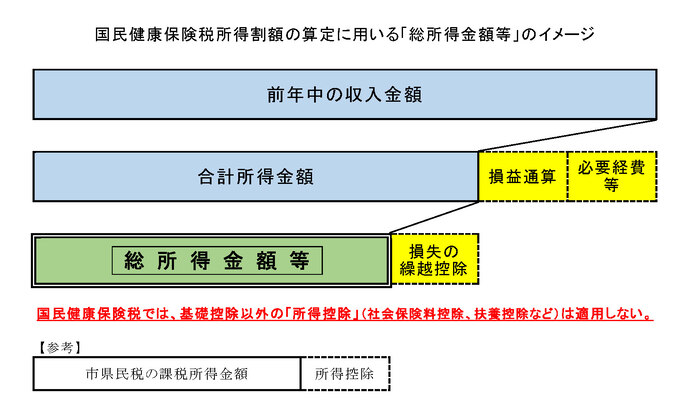

「総所得金額等」とは

国民健康保険税の所得割額の算定に用いる「総所得金額等」は、原則として市町村民税の総所得金額等が用いられます。

所得の種類や計算方法については、「個人の市県民税:所得の種類」のページをご覧ください。

控除の考え方

国民健康保険税の所得割額の算定に用いる所得の額は、市県民税の課税所得金額と異なり、以下の各種「所得控除」は適用せず、基礎控除額43万円(最大)のみ総所得金額等から控除します。

- 「所得控除」として適用しないもの

社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寡婦・ひとり親控除、勤労学生・障害者控除、配偶者(特別)控除、扶養控除、雑損控除(繰越控除を含む)、医療費控除、寄付金控除

上場株式等の譲渡所得や配当所得等の取り扱い

源泉徴収を選択した特定口座内の上場株式等の譲渡所得や、市・県民税が源泉徴収されている上場株式等の配当所得等(以下、あわせて「株式等の譲渡所得等」という。)は、確定申告をする必要がないこととされています(申告不要制度)。

確定申告をしない場合(申告不要制度を選択)、これらの所得は国民健康保険税には影響しません。

しかし、繰越損失や損益通算の適用、所得税や市・県民税の還付を受けるため等の理由で、株式等の譲渡所得等を確定申告した場合(総合課税、分離課税を選択)、これらの所得は国民健康保険税のうち「所得割額」の課税対象となる所得に含まれます。

令和5年度までは、所得税と市・県民税で異なる課税方式を選択できましたが、税制改正により、令和6年度(令和5年分の確定申告)以降、所得税と市・県民税で異なる課税方式は選択できなくなります。

このため、所得税で株式等の譲渡所得等を確定申告すると、これらの所得は市・県民税の総所得金額等に算入され、国民健康保険税額にも影響が出る場合がありますのでご注意ください。(70歳以上の方は医療費の自己負担割合の判定にも影響します。)

詳しくは「株式等の譲渡所得等の国民健康保険税への影響」のページをご覧ください。

国民健康保険税の軽減措置および減免制度について

国民健康保険税は被保険者の前年中の所得等に応じて計算し課税されますが、所得が一定基準以下の世帯に係る保険税負担の軽減を図るための措置があります。

その他にも、軽減や減免の制度がありますので、詳しくは以下のページをご覧ください。

国民健康保険税の納め方

国民健康保険税は、世帯ごとに、世帯主に対して課税されます。

世帯主が職場の健康保険などに加入していて、国保の被保険者ではない場合でも、世帯の中に国保の被保険者がいれば、納税通知書は世帯主あてに送られます。

保険税は被保険者の年齢によって納め方が異なります。

被保険者の年齢別 国民健康保険税の内訳等

40歳未満の人

- 国民健康保険税=基礎課税額(医療分)+後期高齢者支援金等課税額

この月に介護保険分を上乗せして計算し直しますので、年度途中で税額が増額することになります(世帯の介護保険分が課税限度額に達している場合を除く。)。税額更正した通知書は、誕生月以降に送付します。

40歳以上65歳未満の人(介護保険の第2号被保険者)

- 国民健康保険税=基礎課税額(医療分)+後期高齢者支援金等課税額+介護納付金課税額

65歳以上75歳未満の人(介護保険の第1号被保険者)

- 国民健康保険税=基礎課税額(医療分)+後期高齢者支援金等課税額

- 介護保険料(別に納める)

年度途中で75歳になる方は、あらかじめ75歳の誕生月の前月までの国民健康保険税を計算して年税額を算出していますので、税額の変更はありません。

国民健康保険税の納付方法と納期限

国民健康保険税の納付方法は、現金納付、口座振替、eL-QR[地方税統一QRコード]を使用した納付(地方税お支払いサイトや電子決済アプリによる納付)、年金からの天引きによる納付があります。

詳しくは「国民健康保険税の納付方法と納期限」のページをご覧ください。

年度途中で国保に加入したとき・やめたとき

国民健康保険税は4月から翌年3月の年度単位で税額を算出するため、年度途中で国保に加入したときや国保をやめたときは、月割で保険税を再計算し税額更正を行います。

加入したときは加入月から計算し、やめたときはやめた月の前月までの保険税を再計算します。なお、計算の基準となる月は、届出した月ではなく、国民健康保険に加入またはやめた月です。

- 年度途中で加入したときの保険税=年間保険税×加入した月から3月までの月数÷12

- 年度途中でやめたときの保険税=年間保険税×4月からやめた月の前月までの月数÷12

国民健康保険税の試算【令和7年度】

以下の国民健康保険税試算ソフト(エクセル)で、国民健康保険に加入した場合の令和7年度国民健康保険税の税額の試算ができます。

なお、税額の計算は、加入者全員が1年間、国民健康保険に加入するものとして計算します。

次の項目には対応しておらず、あくまでも概算であり、実際の課税額とは異なる場合があります。

- 未就学児に係る「均等割額」の軽減措置

- 低所得世帯の軽減や、後期高齢者医療制度への移行に伴う軽減措置など

- 年度途中で40歳、65歳、75歳になる場合など、保険税の月割計算が必要な場合

- 分離課税所得や専従者控除がある場合

- 加入者それぞれの加入月が異なる場合

このページに関するお問い合わせ

国保年金課

〒448-8501

刈谷市東陽町1丁目1番地

国民年金係 電話:0566-62-1011 国民健康保険係 電話:0566-62-1206 医療係 電話:0566-62-1207

ファクス:0566-24-2466

国保年金課へのお問い合わせは専用フォームをご利用ください。